Micro-entrepreneur en photo ou en vidéo

Les règles, tout ce qu'il faut savoir

22 février 2020 par Thierry Philippon

|

L'auto-entreprise, nommée aujourd'hui micro-entreprise, a le vent en poupe. Lancée en 2009, cette forme originale d'entreprise individuelle a connu un regain d'intérêt ces dernières années avec 241.786 micro-entreprises créées en 2017, 308.311 en 2018 et 386.000 en 2019, soit un bon de 25% en 12 mois ! En d'autres termes, 1200 Français s'y inscrivent chaque jour. La micro-entreprise représente désormais quasiment 1 création d'entreprise sur 2. C'est un régime plébiscité par une population de moins de 30 ans mais elle fait aussi de l'oeil aux retraités (environ 12%) car contrairement à une idée reçue, les retraités sont séduits par cette forme d'entreprise qui leur permet de poursuivre une activité légale tout en percevant une retraite souvent totale. A noter que d'un point de vue statistique, la micro-entreprise attire 6 hommes pour 4 femmes. L'origine de ce succès s'explique : la micro-entreprise jouit d'une absence quasi-totale de prise de risque, des charges sociales basses (et "libératoires"), une facilité / rapidité de création de la structure, des formalités de paiement en ligne semi-automatisées, et un relèvement du plafond de chiffres d'affaires qui permet de rester dans ce régime sans alourdir la dynamique, même si votre affaire commence à bien se développer. Cela dit, même s'il a tendance à augmenter sur les dernières années, le chiffre d'affaires moyen du micro-entrepreneur reste assez bas : le CA moyen tourne autour de 17.000 euros, un montant encore très loin des plafonds autorisés (72.500 et 176.200 euros). Le bénéfice, une fois les charges sociales et fiscales déduites, même si celles-ci sont réduites, n'est pas suffisant pour tenir ainsi plusieurs années de suite, à moins d'avoir une autre activité parallèle, ou un(e) conjoint(e) salarié(e) qui assure l'essentiel des revenus du couple, ou encore de se dire que la micro-entreprise sert de ballon d'essai pour tester un marché. Mais passons aux grands principes de la micro-entreprise. |

La micro-entreprise, les grands principes

|

UN MICRO-ENTREPRENEUR, C'EST QUOI ?

La condition sous-jacente pour être micro-entrepreneur est de ne pas relever des professions qui sont fermées à ce régime comme les professions médicales, juridiques, ou agricoles. La seconde condition est de rester en-deçà de 72.500 euros de CA HT maximum quand il s'agit de prestations intellectuelles (en micro-BNC) ou de prestations de services (en micro-BIC). Ce seuil grimpe à 176 200 euros pour les activités de ventes de marchandises qui concernent rarement les activités liées à la réalisation de photos ou de vidéos (même quand il y a des ventes de DVD par exemple). Si vous dépassez les 72.500 € de prestations intellectuelles ou de services (ou les 176.200 € d'activité commerciale), ce n'est pas non plus la Bérézina. Vous basculerez simplement vers une autre forme juridique telle que l'entreprise individuelle classique qui elle, n'a plus aucun plafond de chiffre d'affaires. Attention il s'agit bien de CA et non de bénéfices ! Cela dit, vous ne risquez guère de vous tromper car ce bénéfice est calculé par l'administration en elle-même en fonction précisément de votre CA ! |

|

LES COTISATIONS, LES IMPÖTS

|

|

|

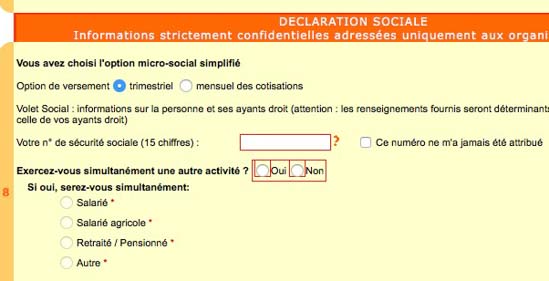

En pratique, l'auto-entrepreneur doit déclarer son chiffre d'affaires chaque mois ou une unique fois par trimestre, selon l'option qu'il préfère, sur le site autoentrepreneur.urssaf.fr. qui est le site de l'URSSAF C'est un interlocuteur unique bien pratique. L'entrepreneur n'a rien à faire d'autre. Ses cotisations sont calculées et sont ensuite automatiquement prélevées sur son compte bancaire. S'il n'a aucun chiffre d'affaires, ce qui se produit souvent pour les professions sensibles à la saisonnalité ou pour les micro-entrepreneurs salariés par ailleurs, il doit tout de même déclarer qu'il n'a rien perçu, sous peine d'amende. Concernant les impôts sur le revenu à présent, l'entrepreneur a deux choix : soit il s'en acquitte ultérieurement par le biais du formulaire n°2042-C PRO. Il paye alors son impôt sur le revenu, après un abattement forfaitaire pour frais professionnels de 34% sur les bénéfices pour les activités de prestations de services ou les activités libérales relevant des bénéfices non commerciaux (BNC) ou de 50% pour les activités de prestations de services relevant des bénéfices industriels et commerciaux (BIC). Cela signifie qu'il verra son bénéfice "abattu" de 34% ou 50%, ce qui est une bonne nouvelle, puisqu'il ne paiera d'impôts que sur le montant restant. Imaginons un micro-entrepreneur en BIC qui a dégagé 20.000 euros de bénéfices. Il ne paiera d'impôts que sur la base de 10.000 euros en réalité. En contrepartie, les frais du micro-entrepreneur ne sont pas déductibles, contrairement à ceux de l'entrepreneur classique qui peut déduire ses charges, poste par poste (téléphone, électricité, achat de bureau, achat d'ordinateur, frais kilométriques, etc.). Le micro-entrepreneur a une option en amtière d'impôts sur le revenu : il peut aussi opter pour un versement dit "libératoire" sous réserve que son revenu fiscal de référence de l'année N-2 ne soit pas supérieur à 27.519 euros pour une personne seule et 55.038 euros pour un couple. Il s’acquitte alors de son impôt sur le revenu en même temps que ses cotisations sociales, à hauteur de 2,2% en BNC et 1,7% en BIC. Toute cela est-il très différent de l'entreprise classique ? Oui. A titre de comparaison (même si comparaison n'est pas raison), dans un cadre d'entreprise classique, le montant des charges / impôts à payer évolue en effet en moyenne autour de 45% (BNC) à 55% (BIC). L'entrepreneur établit une assez longue Déclaration contrôlée qui est le reflet précis de son résultat. Il comptabilise ses recettes et défalque ses charges qui peuvent être à la baisse ou à la hausse selon les années. Par ailleurs, l'entrepreneur classique verse des cotisations provisionnelles sur l'année en cours et subit un décalage de cotisations avec rattrapage en cours d'année. Enfin, il paye ses impôts sur le bénéfice réalisé, sans déduction forfaitaire autre que les 10%. |

|

LA TVA

Mais le législateur a fait évoluer cette notion. Le dépassement d'un certain CA oblige à changer de régime de TVA mais pas de régime fiscal. En clair vous pouvez rester micro-entrepreneur, même si vous dépassez ledit seuil, à concurrence de la seule limite du statut micro-entrepreneur (rappel : 72.500€ pour les prestations de services, 176.200€ pour les activités commerciales). Mais au fait quels sont les seuils en vigueur en 2020 ? En 2020, les seuils de franchise de TVA à ne pas dépasser pour ne pas être contraint de changer de régime de TVA sont de 34 400 € pour les prestations de services (33 200 € en 2019). Il y a même un petit seuil de tolérance (!) dit "majoré" qui porte cette somme à 36 500 € pour les prestations de services (35 200 € en 2019). On ne sait jamais, 2100 euros de plus, ça peut vous faire basculer ou pas ! Idem pour l'achat-revente 85 800 € en 2020 (82 800 € en 2019) majoré à 94300 en 2020 (91000 en 2019). Cependant, on se répète. Cette bascule, si elle se produisait, ne serait pas trop dramatique car elle ne remettrait pas en cause votre régime de micro-entrepreneur. Elle vous obligerait "simplement" à gérer la TVA sur vos achats / factures, déclarer votre TVA de l'année passée 1 fois par an et régler votre TVA 2 fois par an (acomptes semestriels). Et à ne pas faire n'importe quoi avec cet impôt sensible bien sûr ! |

|

|

CRÉER SA MICRO-ENTREPRISE EN PHOTO / VIDÉO

Il en découlera dans tous les cas l'obtention d'un code APE / NAF qui est le code qui définit votre profession et votre nomenclature INSEE. Or ce code est plus important qu'il n'y paraît car il va spécifier votre activité, et déterminer si votre activité relève de la prestation de services (en BNC ou BIC), du commerce (BIC), de l'artisanat ou du domaine artistique. Pour les activités libérales (prestation de services en BNC), ou les prestations de service commerciales (BIC), vous dépendrez d'un organisme collecteur bien connu, l'URSSAF, alors que pour les activités commerciales (ventes...), vous relèverez des Chambres de Commerce et d’Industrie (CCI); enfin les Chambres des Métiers et de l’Artisanat (CMA) concernent uniquement les activités artisanales mais la photo peut en faire partie. Un code d'Activité Principale Exercée (APE) vous sera attribué. Ce code est déterminé à partir de la Nomenclature d'Activités Française (NAF). Si par hasard vous exercez deux activités connexes qui n'ont pas le même code APE, c'est l'activité principale qui déterminera le code APE pris en considération. Notez aussi qu'une modification ultérieure est possible mais elle demandera de remplir un formulaire de demande spécifique. Parfois reconnaissons que cette activité principale n'est pas simple à déterminer, surtout quand on se lance sur un secteur d'activité sans grande expérience. Il faudra vous mouiller à imaginer quelle devrait être cette activité principale. Pour certaines professions, la nature de l'activité est simple et limpide. Ainsi un micro-entrepreneur qui décide de se lancer dans des travaux d'électricité aura une activité commerciale bien cadrée (électricien !) qui répondra au code APE 43.21A. Il ne devra pas dépasser un plafond de chiffre d'affaires de 176 200 €. Bref, c'est simple. De même, un infographiste relèvera de l'activité libérale. Son code APE sera presque toujours celui correspondant à la Création artistique relevant des arts plastiques (90.03A). Il ne devra pas dépasser 72.500€ de CA. |

|

QUELLE ACTIVITÉ CHOISIR EN PHOTO / VIDÉO ?Pour la photo ou la vidéo, les choses se compliquent pour déterminer l'activité car les professions de l'image sont à la croisée de plusieurs chemins. Selon ce chemin, schématiquement, vous relèverez soit : -des prestations de services libérales de type BNC (et dépendrez de l'URSSAF) ou prestations de services commerciales de type BIC (toujours l'URSSAF). Dans le 1er cas (libéral), il s'agit d'une prestation avant tout "intellectuelle" qui nécessite peu d'équipement. Pas franchement votre cas. Dans le second cas, il vous faut un certain matériel et pas mal de savoir-faire manuel pour réaliser la prestation. Le photographe / vidéaste que vous êtes répondra davantage à ce profil. -soit de l'activité commerciale (vous dépendrez d'une CCI = Chambre du Commerce et de l'Industrie). Ce sera le cas si votre activité est de produire des films par exemple. -soit d'une activité artisanale (vous dépendrez d'une CMA = Chambre des métiers et de l'Artisanat). C'est plus étonnant mais cette Chambre autorise bien d'être enregistré sous une activité photographique / vidéographique (exemple de Clara) bien que la liste des activités relevant de l'artisanat soit plus ciblée "boulangerie", "fabrication de meubles", "chauffeur de taxi" ou "ramonage" !). -soit encore des "artistes-auteurs" et vous relèverez dans ce dernier cas des Agessa qui gèrent les droits d'auteur. Seule certitude, vous ne pouvez être intermittent du spectacle ! On voit donc que la situation est plus compliquée pour les photographes / vidéastes et c'est sans compter les cas de domaines croisés (votre profession relève d'une activité artistique et commerciale par exemple) qui peut entraîner une double immatriculation ! Dans tous ces cas, pas d'inquiétude, vous relèverez toujours du statut du micro-entrepreneur hors le cas très spécifique de l'artiste-auteur. |

|

|

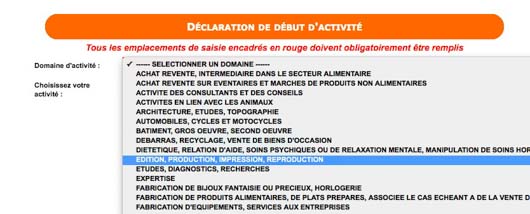

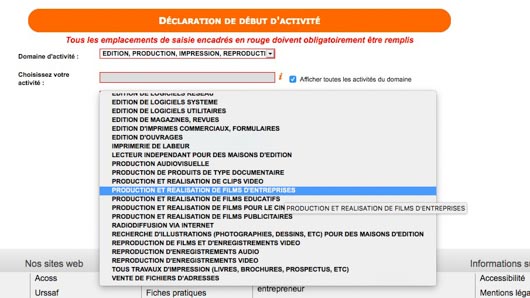

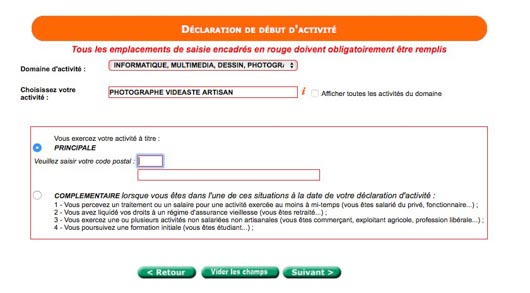

Au moment de créer sa micro-entreprise, le photographe ou le vidéaste doit donc cerner le mieux possible sa future activité pour identifier exactement son domaine d'activité, surtout au départ. S'il pense réaliser des prestations de services (par exemple un vidéaste de mariage), le futur micro-entrepreneur doit se rendre sur le site officiel de l'URSSAF. Sinon, il peut aller sur Guichet Entreprises.fr qui est le site des pouvoirs publics de la création d’entreprise, de la modification et de la cessation d’activité d’une entreprise. Parmi les choix d'activité possible, on retrouve schématiquement : -Celui de "l'Edition, Production, Impression, Reproduction" qui correspond au code APE 59.11X (le X dépend de la sous-classe choisie). Plusieurs natures de l'activité sont possibles selon que vous envisagez de faire de la "Production Audiovisuelle", "Production de produits de type Documentaire", "Production et réalisation de Clips vidéo", ou encore "Production et Réalisation de films éducatifs", etc. Par exemple 5911B = "Production et Réalisation de films d'entreprises". Vous dépendrez dans ce cas de la CCI. -Celui du domaine d'activité "Informatique, Multimédia, Dessin, Photographie" puis "Photographe Vidéaste Artisan" qui correspond pour le photographe-vidéaste à la sous-classe "74.20Z : Activités photographiques". Vous relèverez dans ce cas d'une activité libérale. |

|

ACTIVITÉ PRINCIPALE OU COMPLÉMENTAIRE ?Définir simplement son activité ne suffit pas. L'URSSAF qui va gérer votre inscription a impérativement besoin de savoir si votre future micro-entreprise relève d'une activité principale ("exclusive") ou pas. Le système d'inscription en ligne distingue par conséquent l'activité principale (si tel est votre profil), de l'activité complémentaire si vous êtes dans cet autre cas. Si c'est votre activité principale, au moment de votre inscription en ligne sur le site de l'URSSAF, vous serez redirigé vers le site guichet-entreprises.fr. Ce dernier, une fois votre dossier validé, transmettra automatiquement celui-ci au Centre de Formalités des Entreprises (les fameux CFE) dont vous dépendez. Si le CFE a des pièces complémentaires à vous demander, il le fera directement. Mais sinon, en quelques jours, vous serez inscrit.

Si vous relevez d'une activité complémentaire, cochez ce type d'activité. Le statut d'activité complémentaire peut s'imposer si vous percevez un salaire par ailleurs, si vous êtes étudiant, ou si vous êtes retraité(e) et que vous envisagez un cumul retraite-activité qui est parfaitement autorisée par la loi. Et oui, la retraite ne signifie aucunement la fin de toute activité ! Pour avoir ce droit de cumul, il vous faut soit : Globalement, il existe beaucoup de possibilités. Seul bémol, vous ne pourrez pas valider de nouveaux trimestres de retraite en étant auto-entrepreneur. En revanche, rien ne changera au niveau de votre couverture santé. Enfin, côté impôts, vous payerez simplement des cotisations en fonction de votre chiffre d’affaires comme le veut le fonctionnement du statut de la micro-entreprise. Ni plus ni moins ! |